杂志49期中我们梳理了电动车上游资源和材料2019年的投资思路,本期将侧重谈中游的“三电”,尤其是锂电池。

中游锂电池是过去几年中电动车产业链中最为悲催的环节。2019年这一现状边际改善的预期很强,一方面上游原材料降价后盈利能力恢复将成为行业共性;另一方面,无论国内还是国外,下游真实需求正逐步释放。

但行业也出现了几个新的趋势,一是锂电池厂与下游的整车厂通过合资公司的方式绑定更加紧密,二是技术变革加快;三是产能整体过剩,但高端优质产能紧缺。

电机电控方面,这个环节市场空间不小,但由于技术壁垒低,第三方电机厂和电控厂本身议价能力偏低。过去是整车厂把持的格局,2019年可能还会延续这种趋势。

整体而言,2019年中游的投资逻辑就是竞争格局,强者恒强,弱者消失。锂电厂目前的格局最好,电机电控格局向整车厂集中,独立第三方难有大机会。

盈利存改善预期

站在去年的时点来谈电动车产业链,其盈利能力从上游向下游就是一条微笑曲线,中游锂电池受上游原材料涨价及下游补贴退坡后带来的整车厂压价双重影响,盈利能力最差。电池厂的出路在于技术立身,通过绑定下游优质整车厂,实现以量补价方有胜算。

而将近一年走下来,锂电池双寡头迹象越来越明显,2017年国内新能源汽车动力电池装机总量约为33.55GWh,其中宁德时代和比亚迪市占率合计45.53%。2018年前10月行业装机约为5.93GWh,行业CR10为87%,其中宁德时代和比亚迪两家公司高达64.2%。而行业第三名经常更换,市占率与二者相差甚远。

展望2019年,从产业链两端看,锂电池环节的经营景气度肯定是要好于18年,一方面,上游锂钴原材料经过大幅降价,电池级碳酸锂价格从高点暴跌至今已有一半,钴价格也几近腰斩,锂电池成本端的压力肯定是有所释放的。另一方面,双积分政策正式实施,国内需求正从政策驱动向市场驱动转变,这一点从不同车型占比可以看出来,原来占比超60%的A00级车型今年大幅下降,而真正反映市场需求的A0级和A级逐渐成为主导车型。而在国外,德系三大豪车以及大众等大厂2018年之前均是以插电混动试水电动车市场,2019年欧洲新的WLTP排放测试标准落地,从投入产出看,燃油车企推行纯电动性价比更高,实际上,今年上述车企纯电动主流车型都将逐步投放市场。

新趋势渐起

从锂电行业内部看,两极分化已经是很明显的趋势,但也需要观察几个的新趋势。一是国内锂电池技术变革非常快,研发方向错误可能会满盘皆输。技术的变革有两个方向,一个是材料,一个是包装。前者这几年几乎是跨越式在变化,国轩高科和比亚迪错过了三元电池的发展,市值与宁德时代天壤之别。三元电池占比今年已经显著超越磷酸铁锂,而三元内部中目前以523为主,明年811也会将量产,跟不上的企业肯定是要丢份额的。后者目前以方包为主,但软包已有崛起的迹象,更长远的还有固态电池,目前还没有哪一家企业说能量产,独角兽宁德时代目前以方包为主,但在这些技术上都有储备,最终会不会跟当年的比亚迪一样很难说。

二是锂电厂与整车厂的关系更加密切,除了给定点信外,整车厂更多以合资公司的方式绑定中游锂电厂。这点在今年尤为明显,如宁德时代与广汽、吉利、东风、华晨宝马、上汽;比亚迪与长安汽车。整车厂要解决的是不给别人掐住脖子的问题,但间接强化了与优质电池厂的合作力度。

三是优质产能仍然紧缺。目前国内锂电池的产能规划到2020年超200GWh,而即便按照政策要求的200万辆电动车目标来完成,需要的电池产能也在100GWh左右,行业产能严重过剩。但宁德时代和比亚迪二者的产能依然供不应求。所以整个行业目前的现状是整体过剩,但龙头产能不足还在扩产。宁德时代到2021年不包括合资公司和国外产能,自身规划是54GWh,近期以不超过74亿元投建新产线,此外,合资公司的产能也已在扩建中。比亚迪明年的产能可以达到40GWh,长期看,还有重庆20GWh、西安30GWh和长安合资公司10GWh的产能在建。

综上,锂电池明年的投资机会的主逻辑在于格局,竞争格局决定一切。无论是两极分化还是新趋势,优质锂电龙头是投资最确定的标的。

电机电控:整车厂占大份额

“三电”中锂电池占汽车成本40%左右,电机电控次之,占比在20-30%,电机电控的市场并不小,我看券商普遍的测算是到2020年有300-400亿左右的规模。

但电机并不是什么新东西,这个领域已经发展了100多年,本身技术壁垒低,议价能力也不高,盈利能力自然也差。给特斯拉供货的富田电机,至今仍是几千万的盈利规模。再看国内做的比较好的第三方电机厂上海电驱动、上海大郡等电机厂,被大洋电机和正海磁材收购时,净利率也不到10%。

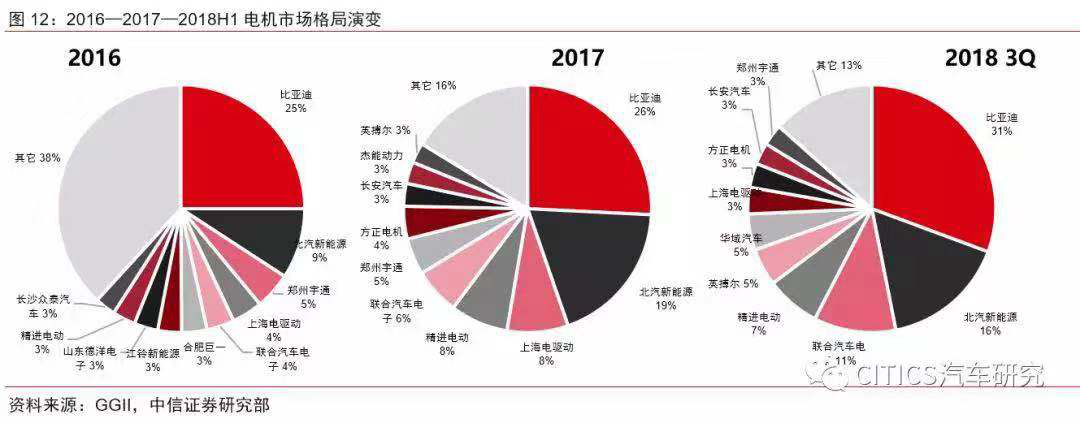

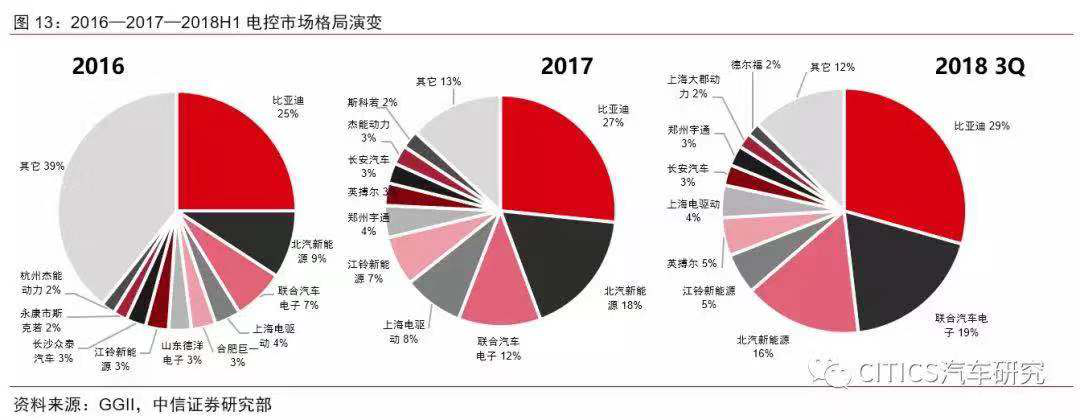

盈利差是一方面,关键是很多整车厂的电机都是自配的。从过去三年的格局看,电机电控两个市场的第一名均是比亚迪,第二名也是整车厂北汽新能源,自己都能做好的技术,何必多元化。尤其是比亚迪,明年预计电动车产销量可以40万辆,几乎占到整个市场约30%,电机市场份额可能还会集中在整车厂。

电控方面,也是整车厂占据主要地位,但电控的核心在于IGBT模块,这个材料成本占到整个电控的50%以上,但是其90%依赖进口,核心技术掌握在英飞凌、三菱、东芝、ABB等国外企业中。市场目前觉得有国产替换预期,但技术的东西短期不是说替换就替换的。明年电机电控市场可能还是维持目前整车厂独大的格局。