截止本周四中午收盘,A股开年连续下跌跌出了“气势”。笔者此前就反复提醒,新能源和芯片热门板块里资金扎堆,交易过于拥挤,需要回避这些高位股,果不其然,机构排名已结束,新年立马”踩踏“。经常有人说,傻人有傻福,股市里面聪明人多,那我们不如当傻瓜。真正的傻瓜投资就是逆人性、反直觉——这也是“技道分析”总结出来的经验。

银保地承担护盘重任

最近银行、地产、保险表现抢眼,如笔者去年底文章所述,果然承担了护盘的重任。

曾经的三傻,今日的护盘重器,明日或许就是扛鼎巨星。人们对股票的热度只有三天,一旦趋势不再,再好的新能源和芯片股,也会被市场抛弃。市场就是那么现实、那么残酷,无论你曾经多么辉煌,多么伟大,都一样被他们舍弃。

因此,笔者的方法就是跟市场反着来。市场喜欢新能源,那笔者就喜欢传统能源;市场喜欢芯片,笔者就喜欢金融地产。按照这种逻辑,笔者被市场当成了傻子。

市场多数人不赚钱,但傻子却可能赚钱,因为傻子是少数人。多数人追捧明星股,所以热门基金卖得很好,但傻子股无人问津,所以傻子基金也没人追捧,最终只能默默地赚钱。

只做雪中送炭的傻瓜,不做锦上添花的聪明人。股市的游戏规则真的很简单,但也很实用。

沪指相对安全

实话说,近期市场下跌的确出乎意料。但创业板和科创板这两个指数,笔者前期也曾多次预警过。跟市场热门题材挂钩太密切的指数,如果累计涨幅过大,都存在调整风险。

一股独大的市场不是健康的市场,类似于美股,强弩之末。因此,投资者需要去寻找深度安全边际的地方。沪指相对安全是因为金融、地产可以护盘,低估值的周期股还有进一步的上涨机会。笔者预计,沪指2022年下行空间不大,但未来两年估值向上的机会较大。

金融、地产因为自2018年之后基本没有大涨过,尤其是地产股,在2021年受政策调控的影响,跌幅更深,目前在政策逐步稳定之后,安全边际反而更高。银行股是笔者从2018年之后一直较谨慎的板块,直到2021年下半年开始,本人才重新看好整个板块。其实笔者最大胆的预测是,2021年底开始的银行、地产的投资机会可能是难得的最佳击球区。

因此,3600点的沪指没有系统性风险,但A股有结构性风险需要释放。这个结构性风险指的是新能源、芯片半导体和所谓的一些核心资产。换言之,过去3年累计涨幅超过10倍以上的股票,都要小心,都存在强调整的风险。

这个市场就是周期的轮回,没有永远上涨的新能源行业股票,也没有永远下跌的银行和地产股。

机会在哪里?

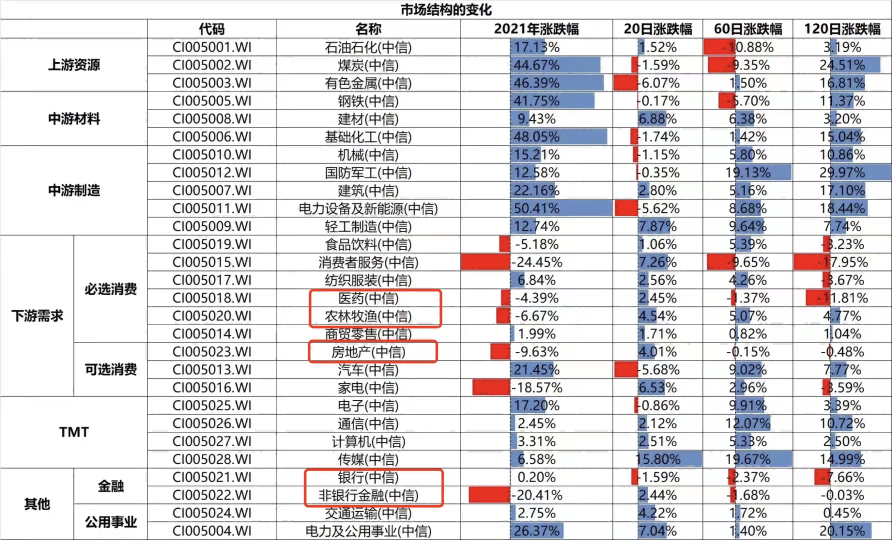

最近市场结构的变化,大家可以研究一下。

大家仔细看,上面这张图说明了什么问题呢?

2021年跌幅较大的板块存在机会,比如医药、农业、地产、银行、保险、旅游、家电等。这些东西在去年大跌了一年,2022年就可能存在咸鱼翻身的机会。如果从2018年以来都连续下跌的,那在2022年翻身的概率更大。均值修复怎么找,就从连续3-4年下跌的行业当中找。

当然,有些周期股和价值股可能从2007年以后,一直都没有涨,那么这样的均值修复机会有没有呢?见仁见智。人们习惯于从倒车镜预测未来,而真正的价值投资者需要反着思考。这就是“顺为人、逆为仙”。

累计涨幅较大的板块则要小心谨慎一点,至少仓位不能太重。比如新能源、电力设备和芯片半导体。

在笔者看来,2022年的五大金刚包括金融、地产、交运物流、农业、传媒,都是立足于前期跌幅较大,跌得重的板块。可以说,五大金刚下跌空间小、上涨空间大。

我们之前反复提示大家关注金融地产最佳击球区的机会。也就是希望能够通过配置低估值的板块来对冲高风险板块的下跌。从而可以达到降低损失,提高收益的目的。

技道分析的目的不是保证赚钱,但可以少亏,或者不亏。就像孙子兵法所言,善战者,立于不败之地,而不失敌之败也。用白话说就是,善于用兵的人,首先要创造条件不被敌人打败,然后抓住打败敌人的时机。

巴菲特一直强调两句话,投资最重要的是,第一条是不亏钱;第二条就是做好第一条。

冒着高风险去买热门股,亏钱的概率大,赚钱的概率小,所以,得不偿失,真正的价值投资者是不会这样做的。冒着低风险去买低估值的金融地产,可能亏钱的概率小,赚钱的概率大。

以上是笔者目前对于市场的一些思考,并非荐股,大家觉得有道理可以看一看,觉得无价值就一笑了之吧。最后,祝大家2022投资大赚!