(本文成文于8月16日,首发于8月17日第16期杂志)

近期日本央行加息,引发股市出现小股灾。日本央行7月31日决定将政策利率由0%至0.1%加至0.25%,同时每月购买国债额度由当前6万亿日元逐步缩减至2026年首季3万亿日元。8月1日日经平均指数跌2.4%,8月2日大跌5.8%,8月3日更暴跌12.4%!同日美股亦大跌3%,国内股市因持续疲弱,抛压自然不大,国证A股指数小跌1.8%。日股暴跌,日本央行出面安抚市场,指若市场不稳定,将不会继续加息,日股见底反弹。

回顾历史,1989年底日本股市见顶,之后日本泡沫经济爆破,股市楼市大跌,日本央行2001年开始实施零利率政策振兴经济,但此等措施收效甚微。2011年底之前,日本实施零利率政策,使得日元逐渐成为所谓“避险货币”。2007年6月,全球金融海啸爆发之前,美元兑日元见124中期高位,之后如“倒泻箩蟹”,全球金融海啸之后,接着欧债危机,汇价一直跌至2011年10月底75.5水平。此后,日元展开贬值之旅。2013年日本实施更激进宽松政策,称为QQE(质化及量化宽松政策),2016年再度加码,实施负利率政策,并引入孳息曲线控制(YCC)框架,使10年期国债孳息曲维持在零的目标水平。另外,日本央行2013年开始买入股票资产——ETF,推动股市上升。

2022年6月笔者曾在《由老虎基金劲蚀到日元大贬值》一文详细分析美元兑日元走势,本文继续分析。

美元兑日元由1930年代约500水平开始下跌,第二次世界大战日本发生严重通胀,日元战后贬值,为第[2]浪反弹。1949年4月日本实行固定汇率制,1美元兑360日元。美元兑日元展开第[3]浪长期下跌。其中[3]浪(1)跌至1978年10月177水平,[3]浪(2)由177反复上升至1982年10月277——期间经历第二次石油危机及美国大幅加息。[3]浪(3)下跌由277水平展开。

再细分[3]浪(3)。1982年10月277跌至1983年1月226为(3)浪1,反弹至1985年2月262.8为(3)浪2,262.8展开(3)浪3下跌。“广场协议”促使(3)浪3一直跌至1988年11月最低120.7水平。(3)浪4由120.7反弹至1990年4月160.1水平。此后进入(3)浪5下跌,1995年4月最低跌至79.7水平,此时结束整个[3]浪(3)下跌,进入[3]浪(4)反弹。

[3]浪(4)由1995年4月低点79.7运行至2007年6月124.1,为水平三角形。其中,(4)浪a由79.7反弹至1998年8月147.6,147.6跌至1999年底102为(4)浪b(最低点出现在1999年11月101.2),(4)浪c则由102反弹至2002年1月135.1水平,接着(4)浪d再跌至2005年1月101.6,此后(4)浪e再反弹至2007年6月124.1。

2007年6月,美元兑日元进入[3]浪(5)下跌,一直持续至2012年1月(波浪正统低点,2011年10月最低跌至75.5),此时[3]浪(5),之后进入第[4]浪反弹。

由于日元汇率过于强劲,不利于日本出口,因此,2012年12月安倍晋三上台后采取更激进的货币宽松政策,以刺激日本出口。几个月后美元兑日元即飚上103水平,日元贬值近两成。至2015年6月,美元兑日元升至125.8水平。美元兑日元由2012年1月76升至2015年6月125.8,完成一组5浪推动上升,是为[4]浪(a)。在[4]浪(a)中,汇价由76升至3月84.1为(a)浪1,回落至9月77.1为(a)浪2,77.1升至2013年5月103.7为(a)浪3,此后水平三角形(a)浪4调整至2013年10月96.5,96.5升至2015年6月为(a)浪5。(a)浪5为延伸浪,可再细分出更次一级小浪。

美元兑日元结束[4]浪(a)之后进入[4]浪(b)调整,[4]浪(b)又是一个水平三角形。再细分如下,2015年6月125.8跌至2016年8月99.5为(b)浪a,99.5反弹至2017年1月118.6为(b)浪b,此后118.6辗转下跌至2020年3月101.1为(b)浪c——浪c型态相当复杂——101.1急弹至同月111.6为(b)浪d,111.6缓慢下跌至2021年1月102.5为(b)浪e。至此,整个浪(b)结束,然后展开[4]浪(c)上升。

日元自2021年1月展开新一轮贬值浪潮。[4]浪(c)中,其具体划分在《由老虎基金劲蚀到日元大贬值》一文有分析:2021年初至7月美元兑日元最高见111.6,完成一组小型5浪上升,为(c)浪1——其中第[v]小浪为楔形结构——111.6小幅回落至2021年8月108.7为(c)浪2,此后进入(c)浪3上升。本文将(c)浪1高点修改为2021年3月底110.9,(c)浪2不变。2022年6月时认为“波浪理论中,通常第3浪出现延伸浪。2022年1月116.3结束3浪[i],回落至当月113.4为3浪[ii],113.4飚升至4月131.2为3浪[iii],131.2后以扩张平台型态运行至5月126.3为3浪[iv],126.3至今为3浪[v]。”文中认为“日元大贬值之路尚未结束!近期美元兑日元上升主因是美日利差扩大,若日本央行维持鸽派政策,美元兑日元将进一步上升。”文章最后指“美元兑日元第[4]浪反弹目标大约148不变”。

事实上,(c)浪3其小浪[iii]要到2022年7月139.3才结束,小浪[iv]则跌至8月130.3,130.3升至2022年10月151.9为小浪[v],结束(c)浪3。(c)浪4由151.9跌至2023年1月127.2,然后进入(c)浪5上升。

(c)浪5为楔形结构,其中5浪[i]由127.2升至2023年10月底151.7,151.7跌至12月140.2为5浪[ii],5浪[iii]则由140.2升至2024年4月160.2,160.2跌至5月151.8为5浪[iv],151.8至7月161.9最后一升为5浪[v]。至此,首选数法是美元兑日元第[4]浪反弹整体结束,接下来进入第[5]浪下跌,日元又是新一轮升值潮。次选数法是第[4]浪仍然继续,未来,美元兑日元下跌是第[4]浪范畴,具体划分有待观察。

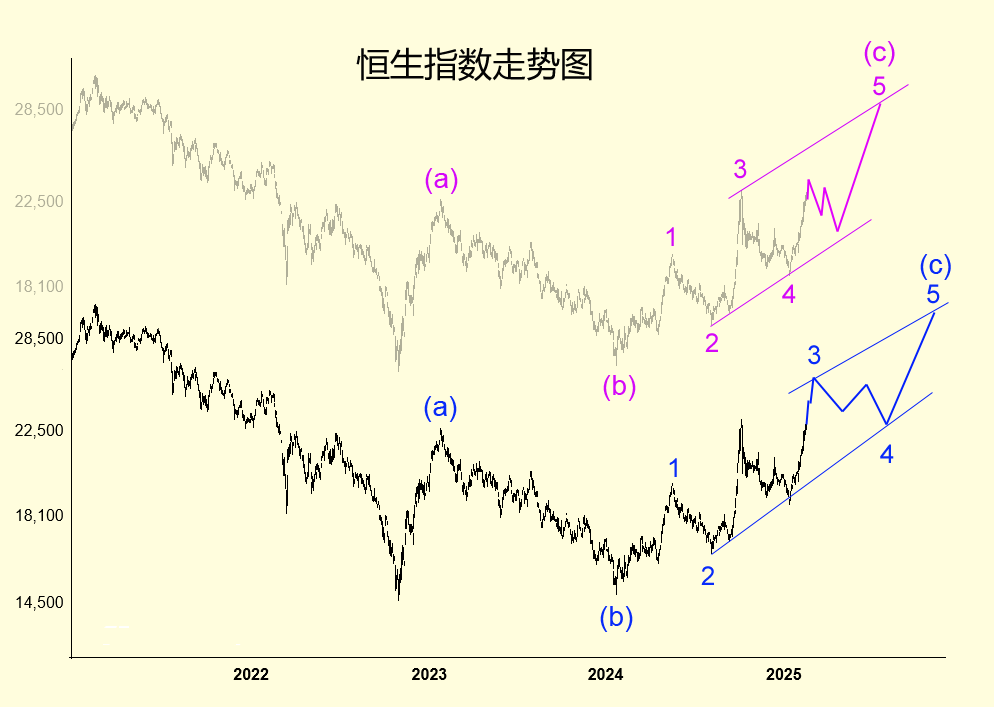

既然讲到日元,那就再讲讲日本股市。目前国内市场已有日股投资产品,多数为日经平均指数ETF。由于国内股市持续疲弱,部分投资者过分追捧境外ETF,于是出现高溢价。而往往高溢价出现,却是相关指数中短期见顶之时,或者国内股市见底之日。例如今年初,境外ETF出现高溢价,2月初国内股市见底。到7月份,境外ETF又一次出现高溢价,日经平均指数7月11日见顶,到8月5日,一共下跌26.7%。值得投资者留意此现象。从8月5日暴跌结束后,日经平均指数已经由低位反弹22%!

(本文完)

开始日期:08-22